ಹೂಡಿಕೆಯ ವಿಷಯಕ್ಕೆ ಬಂದಾಗ, ನೀವು ಎಷ್ಟು ಹೂಡಿಕೆ ಮಾಡುತ್ತೀರಿ ಎಂಬುದು ಮುಖ್ಯವಾಗಿದೆ-ಇಲ್ಲದಿದ್ದರೆ-ನೀವು ಹೂಡಿಕೆ ಮಾಡಿದ ಅವಧಿಯಂತೆ. ಕಂಪೋಂಡಿಂಗ್ ನ ನಿಜವಾದ ಶಕ್ತಿಯು ಲಾಂಗರ್ ಇನ್ವೆಸ್ಟ್ಮೆಂಟ್ ನ ಹೊರೈಜನ್ ಮೇಲೆ ಮಾತ್ರ ಸಡಿಲಿಸಲ್ಪಡುತ್ತದೆ. ಕಂಪೋಂಡಿಂಗ್ ಎಂದರೇನು ಮತ್ತು ಅದರಿಂದ ಹೇಗೆ ಪ್ರಯೋಜನ ಪಡೆಯುವುದು ಎಂಬುದನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳೋಣ:

ಕಂಪೋಂಡಿಂಗ್ ಎಂದರೇನು?

ಕಂಪೋಂಡಿಂಗ್ ಎನ್ನುವುದು ನಿಮ್ಮ ಪ್ರಿನ್ಸಿಪಾಲ ಅಮೌಂಟ್ ದಿಂದ ಸಂಗ್ರಹವಾದ ಗಳಿಕೆಯನ್ನು ಮರುಹೂಡಿಕೆ ಮಾಡುವ ಪ್ರಕ್ರಿಯೆಯಾಗಿದೆ. ಡೆಬಿಟ್ ಇನ್ಸ್ಟ್ರುಮೆಂಟ್ ಸಂದರ್ಭದಲ್ಲಿ (ಬ್ಯಾಂಕ್ ಫಿಕ್ಸೆಡ್ ಡೆಪಾಸಿಟ್ ಅಥವಾ ಡೆಬಿಟ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್), ಗಳಿಕೆಗಳು ನೀವು ಗಳಿಸುವ ಬಡ್ಡಿಯಾಗಿದ್ದರೆ, ಈಕ್ವಿಟಿ ಹೂಡಿಕೆಯ ಸಂದರ್ಭದಲ್ಲಿ, ಗಳಿಕೆಗಳು ಟೆಕನಿಕಲಿ ಕ್ಯಾಪಿಟಲ್ ಗೈನ್ಸ್ , ಲಾಭಾಂಶಗಳು, ಬೋನಸ್ ಅಥವಾ ಸ್ಟಾಕ್ ಸ್ಪ್ಲಿಟ್ ಆಗಿರುತ್ತವೆ. ವರ್ಷಗಳು ಕಳೆದಂತೆ, ನಿಮ್ಮ ಆರಂಭಿಕ ಮೂಲವು ಬೆಳೆಯುತ್ತದೆ, ಆದರೆ ಸಂಗ್ರಹವಾದ ಗಳಿಕೆಯೂ ಸಹ. ಹೂಡಿಕೆಗಳನ್ನು ಸರಿಯಾದ ಭದ್ರತೆಯಲ್ಲಿ ಮಾಡಿದರೆ, ಹೂಡಿಕೆಯ ಪ್ರಯಾಣದಲ್ಲಿ ಸಂಗ್ರಹವಾದ ಗಳಿಕೆಯು ನೀವು ಹೂಡಿಕೆ ಮಾಡಿದ ಆರಂಭಿಕ ಮೊತ್ತವನ್ನು ಮೀರುವ ಒಂದು ಹಂತ ಬರುತ್ತದೆ. ಅದು ಕಂಪೋಂಡಿಂಗ್ ಶಕ್ತಿ. ಕಂಪೋಂಡಿಂಗ್ ಅನ್ನು ವಿಶ್ವದ 8 ನೇ ಅದ್ಭುತ ಎಂದು ಕರೆಯುವುದರಲ್ಲಿ ಆಶ್ಚರ್ಯವಿಲ್ಲ. ಇದು ವಾರೆನ್ ಬಫೆಟ್ ಮತ್ತು ಚಾರ್ಲಿ ಮುಂಗರ್ ಅವರಂತಹ ಪ್ರಸಿದ್ಧ ಹೂಡಿಕೆದಾರರಿಗೆ ಅಗಾಧವಾದ ಸಂಪತ್ತನ್ನು ಸೃಷ್ಟಿಸಲು ಸಹಾಯ ಮಾಡಿದೆ.

ಸಿಂಪಲ್ ಇಂಟರೆಸ್ಟ್ v/s ಕಂಪೋಂಡಿಂಗ್ ಇಂಟರೆಸ್ಟ್

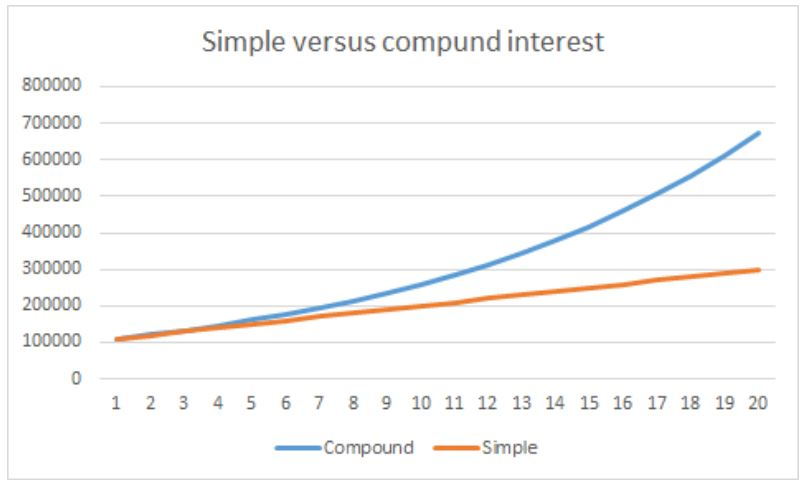

ಸಿಂಪಲ್ ಇಂಟರೆಸ್ಟ್ ಮತ್ತು ಕಂಪೋಂಡಿಂಗ್ ಇಂಟರೆಸ್ಟ್ ಯು ಹೇಗೆ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ ಎಂಬುದನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳುವ ಮೂಲಕ ಕಂಪೋಂಡಿಂಗ್ ಹೇಗೆ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ ಎಂಬುದನ್ನು ಉತ್ತಮವಾಗಿ ವಿವರಿಸಬಹುದು. ನೀವು ವಾರ್ಷಿಕ 10% ಬಡ್ಡಿ ದರದಲ್ಲಿ ₹100,000 ಮೂಲ ಮೊತ್ತವನ್ನು ಹೂಡಿಕೆ ಮಾಡಿದ್ದೀರಿ ಎಂದು ಊಹಿಸಿಕೊಳ್ಳಿ. ಸಿಂಪಲ್ ಇಂಟರೆಸ್ಟ್ ಹೇಗೆ ಕೆಲಸ ಮಾಡುತ್ತದೆ ಎಂಬುದನ್ನು ಈಗ ನೋಡೋಣ: ಮೊದಲ ವರ್ಷದ ಕೊನೆಯಲ್ಲಿ, ನೀವು ಹೂಡಿಕೆ ಮಾಡಿದ ಅಸಲು ಮೇಲೆ ₹10,000 ಬಡ್ಡಿಯನ್ನು ಗಳಿಸುವಿರಿ. ಮುಂದಿನ ವರ್ಷ ಮತ್ತು ನಿಮ್ಮ ಸಂಪೂರ್ಣ ಹೂಡಿಕೆಯ ಹೊರೈಜನ್ ನಲ್ಲಿ, ಅಂದರೆ 20 ವರ್ಷಗಳ ಅವಧಿಯಲ್ಲಿ, ನೀವು ವಾರ್ಷಿಕ ₹10,000 ಮೊತ್ತವನ್ನು ಗಳಿಸುವಿರಿ. ಏಕೆಂದರೆ ಅಸಲು ಮೇಲೆ ಮಾತ್ರ ಸಿಂಪಲ್ ಇಂಟರೆಸ್ಟ್ ವಿಧಿಸಲಾಗುತ್ತದೆ. ಮೂಲಭೂತವಾಗಿ, ನೀವು ಪ್ರತಿ ತಿಂಗಳು ಗಳಿಸುವ ಬಡ್ಡಿಯನ್ನು ನೀವು ಮರುಹೂಡಿಕೆ ಮಾಡುತ್ತಿಲ್ಲ ಎಂದರ್ಥ. 20 ವರ್ಷಗಳ ಕೊನೆಯಲ್ಲಿ, ನಿಮ್ಮ ಒಟ್ಟು ಹೂಡಿಕೆಯು ₹300,000 ಮೌಲ್ಯದ್ದಾಗಿದೆ.ಮತ್ತು ನಿಮ್ಮ ಸಂಪೂರ್ಣ ಹೂಡಿಕೆಯ ಹೊರೈಜನ್ ನಲ್ಲಿ, ಅಂದರೆ 20 ವರ್ಷಗಳಲ್ಲಿ, ನೀವು ಅದೇ ಗಳಿಸುವಿರಿ.

ಈಗ ಕಂಪೋಂಡಿಂಗ್ ಇಂಟರೆಸ್ಟ್ ಹೇಗೆ ಕೆಲಸ ಮಾಡುತ್ತದೆ ಎಂದು ನೋಡೋಣ. ಅಸಲು, ಬಡ್ಡಿದರ ಮತ್ತು ಹಿಡುವಳಿ ಅವಧಿಯು ಒಂದೇ ಆಗಿರುತ್ತದೆ, ಅಂದರೆ ₹100,000, 10 ಪ್ರತಿಶತ ಮತ್ತು 20 ವರ್ಷಗಳು. ಇಲ್ಲಿ, ಮೊದಲ ವರ್ಷದ ಕೊನೆಯಲ್ಲಿ, ನೀವು ನಿಖರವಾಗಿ ಅದೇ ಬಡ್ಡಿಯನ್ನು ಗಳಿಸುವಿರಿ, ಅಂದರೆ ₹10,000. ಆದರೆ ಇದನ್ನು ಮರುಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ. ಆದ್ದರಿಂದ, ನಿಮ್ಮ ಮೂಲವು ₹110,000 ಕ್ಕೆ ಬೆಳೆಯುತ್ತದೆ. ಮುಂದಿನ ವರ್ಷ ನೀವು ಈ ಮೊತ್ತದ ಮೇಲೆ ಬಡ್ಡಿಯನ್ನು ಗಳಿಸುವಿರಿ, ಇದು ₹11,000 ಕ್ಕೆ ಸ್ವಲ್ಪ ಹೆಚ್ಚಾಗಿರುತ್ತದೆ. ಅದೇ ರೀತಿ, ಮುಂದಿನ ವರ್ಷ ಮತ್ತು ಮುಂದಿನ ವರ್ಷಗಳಲ್ಲಿ, ಬಡ್ಡಿ ಹೆಚ್ಚುತ್ತಿರುವಂತೆ ಅಸಲು ಬೆಳೆಯುತ್ತಲೇ ಇರುತ್ತದೆ. 20 ವರ್ಷಗಳ ಅವಧಿಯ ಅಂತ್ಯದಲ್ಲಿ, ನಿಮ್ಮ ಹೂಡಿಕೆಯ ಮೊತ್ತವು ಸುಮಾರು 7 ಪಟ್ಟು ಹೆಚ್ಚಿ ₹672,750 ಆಗುತ್ತಿತ್ತು. ಸರಳ ಆಸಕ್ತಿಗಾಗಿ, ವಾರ್ಷಿಕ ಆದಾಯಗಳು (ಕಂಪೋಂಡೆಡ್ ಅನುಯಲ್ ಗ್ರೋಥ್ ರೇಟ್ ಅಥವಾ CAGR ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ) ಸುಮಾರು 10%. ಆದರೆ ಬಡ್ಡಿ ಮೊತ್ತವನ್ನು ಸಂಯೋಜಿಸಿದರೆ, CAGR ಆದಾಯವು 20% ಕ್ಕಿಂತ ಹೆಚ್ಚು.

ಲಾಭಗಳು ದೀರ್ಘಾವಧಿಯಲ್ಲಿ ಸೇರಿಕೊಳ್ಳುತ್ತವೆ

ಕೆಳಗಿನ ಚಾರ್ಟ್ನಿಂದ ನೋಡಬಹುದಾದಂತೆ, ಆರಂಭಿಕ ಕೆಲವು ವರ್ಷಗಳ ಆದಾಯವು ಸರಳ ಮತ್ತು ಸಂಯುಕ್ತ ಬಡ್ಡಿಯ ಅಡಿಯಲ್ಲಿ ಒಂದೇ ರೀತಿ ಕಾಣಿಸಬಹುದು. ಎಂಟನೇ ಅಥವಾ ಒಂಬತ್ತನೇ ವರ್ಷದ ನಂತರ ಮಾತ್ರ, ಕಂಪೋಂಡಿಂಗ್ ನಿಜವಾದ ಪ್ರಯೋಜನವು ಪ್ರಾರಂಭಗೊಳ್ಳುತ್ತದೆ. ಮೇಲಿನ ಉದಾಹರಣೆಗಾಗಿ, ಮೊದಲ ಆರು ವರ್ಷಗಳಲ್ಲಿ ಆದಾಯದಲ್ಲಿನ ವ್ಯತ್ಯಾಸವು ಕೇವಲ 10% ಆಗಿದೆ. 10 ವರ್ಷಗಳ ಕೊನೆಯಲ್ಲಿ ಇದು 30 ಪ್ರತಿಶತ, ಆದರೆ 18 ವರ್ಷಗಳ ನಂತರ ಇದು ಎರಡು ಪಟ್ಟು ಹೆಚ್ಚು.

ಸ್ಟಾಕ್ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಕಾಂಪೌಂಡಿಂಗ್ ಹೇಗೆ ಕೆಲಸ ಮಾಡುತ್ತದೆ?

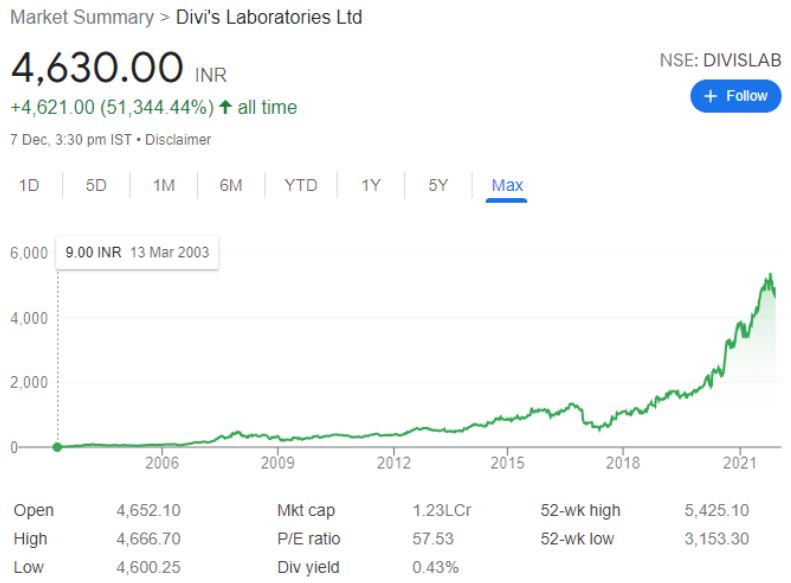

ಬೇಸಿಕ್ ಪ್ರಿನ್ಸಿಪಲ್-ಲಾಂಗ್ ಹೋಲ್ಡಿಂಗ್ ಅವಧಿ ಮತ್ತು ಮರುಹೂಡಿಕೆ ಲಾಭಗಳು-ಸ್ಟಾಕ್ ಮಾರುಕಟ್ಟೆ ಹೂಡಿಕೆಗಳಿಗೆ ಒಂದೇ ಆಗಿರುತ್ತದೆ. ಆದಾಗ್ಯೂ, ಡೆಬಿಟ್ ಮತ್ತು ಇಕ್ವಿಟಿ ಹೂಡಿಕೆಯ ನಡುವೆ ಫಂಡಮೆಂಟಲ್ ವ್ಯತ್ಯಾಸವಿದೆ. ವಿಶಿಷ್ಟವಾಗಿ, ಡೆಬಿಟ್ ಇನ್ವೆಸ್ಟ್ಮೆಂಟ್ ಗಾಗಿ, ನೀವು ಫಿಕ್ಸೆಡ್ ರೇಟ್ ದಲ್ಲಿ ಆದಾಯವನ್ನು ಗಳಿಸುತ್ತೀರಿ. ಮತ್ತೊಂದೆಡೆ, ಈಕ್ವಿಟಿ ಹೂಡಿಕೆಯ ಮೇಲೆ ಯಾವುದೇ ಫಿಕ್ಸೆಡ್ ಅಥವಾ ಗ್ಯಾರಂಟೀಡ್ ರಿಟರ್ನ್ ಇಲ್ಲ. ಈಕ್ವಿಟಿ ಹೂಡಿಕೆದಾರರು ಮುಖ್ಯವಾಗಿ ಷೇರುಗಳಲ್ಲಿನ ಬಂಡವಾಳದ ಮೆಚ್ಚುಗೆಯಿಂದ ಲಾಭವನ್ನು ಪಡೆಯುತ್ತಾರೆ, ಇದು ಡೆಬಿಟ್ ಇನ್ವೆಸ್ಟ್ಮೆಂಟ್ ಅಂತೆ ರೇಖಾತ್ಮಕವಾಗಿರುವುದಿಲ್ಲ. ಈಕ್ವಿಟಿಗೆ ಸಂಬಂಧಿಸಿದಂತೆ, ಆದಾಯವು ಅಸಾಧಾರಣವಾಗಿರಬಹುದಾದ ವರ್ಷಗಳು ಮತ್ತು ರಿಟರ್ನ್ಸ್ ನೆಗೆಟಿವ್ ಆಗಿರುವ ವರ್ಷಗಳು ಇವೆ. ಇದಲ್ಲದೆ, ಈಕ್ವಿಟಿ ಹೂಡಿಕೆದಾರರು ಡಿವಿಡೆಂಡ್ ಪಾವತಿಗಳು, ಬೋನಸ್ ಸಮಸ್ಯೆಗಳು ಅಥವಾ ಸ್ಟಾಕ್ ಸ್ಪ್ಲಿಟಗಳಂತಹ ಕಾರ್ಪೊರೇಟ್ ಕ್ರಿಯೆಯಿಂದ ಗಳಿಸುತ್ತಾರೆ. ಕಂಪೋಂಡಿಂಗ್ ಲಾಭವನ್ನು ಪಡೆಯಲು, ಈಕ್ವಿಟಿ ಹೂಡಿಕೆದಾರರು ಹೂಡಿಕೆಯಲ್ಲಿ ಉಳಿಯಬೇಕು ಮತ್ತು ಬಂಡವಾಳ ಲಾಭವನ್ನು ಹಿಂತೆಗೆದುಕೊಳ್ಳಲು ಅಥವಾ ಪಡೆದುಕೊಳ್ಳಲು ನೋಡಬಾರದು. ಅಲ್ಲದೆ, ಸಾಧ್ಯವಾದರೆ ಲಾಭಾಂಶವನ್ನು ಮತ್ತೆ ಸ್ಟಾಕ್ಗೆ ಉಳುಮೆ ಮಾಡಬಹುದು. ನೀವು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮಾರ್ಗವನ್ನು ತೆಗೆದುಕೊಳ್ಳುತ್ತಿದ್ದರೆ, ‘ಡಿವಿಡೆಂಡ್’ ಆಯ್ಕೆಯ ಬದಲಿಗೆ ‘ಗ್ರೋಥ್ ’ ಆಯ್ಕೆಯನ್ನು ಆರಿಸುವ ಮೂಲಕ ಇದನ್ನು ಮಾಡಬಹುದು. ಅಂತೆಯೇ, ಬೋನಸ್ ಇಶ್ಯೂ ಅಥವಾ ಸ್ಟಾಕ್ ಸ್ಪ್ಲಿಟ್ ಮೂಲಕ ಪಡೆದ ಹೆಚ್ಚುವರಿ ಷೇರುಗಳನ್ನು ಮಾರಾಟ ಮಾಡುವುದನ್ನು ತಪ್ಪಿಸಬಹುದು. ಹಾಗೆ ಮಾಡುವ ಮೂಲಕ, ನಿಮ್ಮ ಹೂಡಿಕೆಯ ಕಾರ್ಪಸ್ ದೊಡ್ಡದಾಗಿದೆ ಎಂದು ನೀವು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳುತ್ತೀರಿ, ಇದು 10, 20- ಅಥವಾ 30-ವರ್ಷಗಳವರೆಗೆ ಹೂಡಿಕೆ ಮಾಡಿದ್ದರೆ ಅದು ಬೆಳೆಯಬಹುದು.ಸ್ಟಾಕ್ ಬೆಲೆಗಳಿಗಾಗಿ ಸರಳವಾದ Google ಹುಡುಕಾಟವನ್ನು ಮಾಡುವ ಮೂಲಕ, ಕೆಲವು ಸ್ಟಾಕ್ ಗಳು ದೀರ್ಘಕಾಲದವರೆಗೆ ಹೇಗೆ ಕಂಪೋಂಡಿಂಗ್ ವಾಗಿವೆ ಎಂಬ ಕಲ್ಪನೆಯನ್ನು ನೀವು ಪಡೆಯುತ್ತೀರಿ. ಉದಾಹರಣೆಗೆ, ನೀವು ‘ದಿವಿಸ್ ಲ್ಯಾಬ್ ಷೇರು ಬೆಲೆ’ ಎಂಬ ಹುಡುಕಾಟ ಪದಗಳಲ್ಲಿ ಕೀಲಿ ಮಾಡಿದರೆ ನೀವು ಈ ಕೆಳಗಿನ ಗ್ರಾಫ್ ಅನ್ನು ಪಡೆಯುತ್ತೀರಿ. ಮಾರ್ಚ್ 2003 ರಿಂದ, ಡಿವಿಸ್ ಲ್ಯಾಬೊರೇಟರೀಸ್ನ ಷೇರುಗಳು 500 ಪಟ್ಟು ಹೆಚ್ಚು ಏರಿಕೆ ಕಂಡಿವೆ, ಇದು ಸುಮಾರು 40% ನಷ್ಟು CAGR ಲಾಭಗಳಿಗೆ ಭಾಷಾಂತರಿಸಿದೆ.

ಇದು ಕೇವಲ ಒಂದು ಉದಾಹರಣೆಯಾಗಿತ್ತು; ಅದೇ ಟೆಕ್ನಿಕ್ ಅನ್ನು ಬಳಸಿಕೊಂಡು ಯಾವುದೇ ಪಟ್ಟಿಮಾಡಿದ ಕಂಪನಿಗೆ ದೀರ್ಘಾವಧಿಯ ಆದಾಯವನ್ನು ಹೋಲಿಸಬಹುದು. ನೆನಪಿಡಿ, ಎಲ್ಲಾ ಷೇರುಗಳು ಬೆಲೆ ಗುಣಿಸುವುದನ್ನು ನೋಡುವುದಿಲ್ಲ. ಸರಿಯಾದ ಸ್ಟಾಕ್ ಅನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ನೀವು ಅದೃಷ್ಟವಂತರಾಗಿರಬೇಕು. ಅಪಾಯವನ್ನು ತಗ್ಗಿಸಲು ಒಬ್ಬರು ತಮ್ಮ ಹೋಲ್ಡಿಂಗ್ಸ್ ಗಳನ್ನು ಡೈವರ್ಸಿಫೈ ಗೊಳಿಸಲು ಸಹ ನೋಡಬಹುದು.

ಕಂಪೋಂಡಿಂಗ್ ನ ರಹಸ್ಯ.

ಸಾಧ್ಯವಾದಷ್ಟು ಬೇಗ ಪ್ರಾರಂಭಿಸಿ. ಹೆಚ್ಚು ಉಳಿಸಿ, ಹೆಚ್ಚು ಹೂಡಿಕೆ ಮಾಡಿ ಮತ್ತು ದೀರ್ಘಕಾಲದವರೆಗೆ. ಅದರ ಕೊನೆಯಲ್ಲಿ, ನಿಮ್ಮ ಹಣದ ಕಂಪೋಂಡಿಂಗ್ಅನ್ನು ವೀಕ್ಷಿಸಿ.